Ринок ритейлу демонструє стійкість попри об’єктивні негативні чинники (нестійкий споживчий попит, зниження купівельної спроможності) й поступово наближається до показників 2021 року. Property Times разом з експертами підбив підсумки першого півріччя на ринку торговельної нерухомості.

Читайте также: Ринок торговельної нерухомості в регіонах: вплив безпекових викликів та міграційних процесів

Посилення українських брендів, зміна споживчих інтересів та соціальна складова

В першому півріччі 2024 року на ринку спостерігалися як негативні, так і позитивні тенденції. Серед перших аналітики CBRE Ukraine називають падіння індекса споживчих настроїв. Згідно з дослідженням агенції Info Sapiens, на кінець червня 2024 року цей показник в Україні знизився на 8 пунктів, досягнувши рівня 64,5.

«Інфляційні та девальваційні очікування зросли, що призвело до посилення невизначеності, яка впливає на поточний стан та майбутні перспективи українського ринку. Згідно з останнім опитуванням Американської торгової палати (АСС) та Citi Ukraine, 60% респондентів відзначили зміни в споживчій поведінці на товари і послуги, зменшення попиту через зниження купівельної спроможності та відсутність довгострокового планування, — коментують аналітики CBRE Ukraine. — Однак серед ключових спостережень, респонденти також відзначили зростання попиту на товари українського виробництва, що позитивно впливає на вітчизняних виробників та посилює їхню присутність на ринку».

Серед позитивних трендів Ганна Корягіна, СЕО Nhood Україна, директор з Tenant Representation Nhood Holding, зазначає трансформацію українського ритейлу. «Хотілось би відмітити не просто активний розвиток українських брендів, які все активніше виходять в оффлайн простір, а й суттєві якісні зміни та розвиток нових більш преміальних форматів (відкриття Всі.Свої в новому форматі в ТРЦ Respublika, флагманський магазин Vovk в ТРЦ Blockbuster Mall, відкриття вже декількох магазинів Eva Beaty з додатковими послугами та унікальним досвідом для відвідувачів, ребрендінг бренду Cabanchi.com тощо)», — пояснює експертка.

«Присутність українських брендів протягом останніх років у фізичному ритейлі зростає. Це стосується як fashion брендів, які продовжують активну експансію у кращі ТЦ Києва (11 відкриттів у різних торгових центрах таких брендів як Arber, brabrabra, Cher17, OneByOne, Famo, Pigul, Vsi Svoi, Papaya, The Lace), так і ритейлерів сегменту електроніки, краси та здоров’я та e-commerce в цілому. Примітно, що тренд супроводжується також виходами ритейлерів на ринок у нових форматах, як наприклад Епіцентр Express, EVA Beauty, — додають аналітики CBRE Ukraine. — Відтак, зростання попиту на українські товари дозволяє локальним брендам шукати нові шляхи розвитку, робити фокус на фізичну присутність у торгових об’єктах та за допомогою нового формату ставати більш зручнішим для споживача, який вже давно знайомий із брендом».

Безперечно, одним з важливих трендів й маркерів, які свідчать про відновлення ринку, стало повернення в Україну іспанського ритейлера Inditex, який відкрив свої магазини у Києві та Львові. Очікується, що наступним важливим кроком стане повернення шведського ритейлера IKEA.

Євгенія Локтіонова, директор компанії UTG, серед важливих трендів називає зміну споживчих переваг: «Після періоду короновірусу та початку війни, люди трансформують ажіотажний попит (автономність, системи життєзабезпечення, затоварювання продовольства ліків, засобів гігієни) в класичні товари та повертаються в торговельні галереї за одягом та взуттям».

Також Ганна Корягіна виділіла ще кілька трендів, які були характерні для ринка в першому півріччі 2024 року:

— поступове та стабільне відновлення ринку торговельної нерухомості, що підтверджується як відкриттям нових брендів (Half Price, EA7, KitcheAid та інші), так і переходом девелоперів до фінальних стадій будівництва проєктів, розпочатих ще до війни;

—збільшення витрат населення, при тому великі покупки, пов’язані з суттєвим фінансовим навантаженням, досі не є пріоритетом, виключенням стає та техніка, яка дозволяє вирішувати проблеми з відключенням електроенергії;

— нові більш адаптивні формати (активний розвиток «Епіцентр Express»);

—розвиток F&B сегменту (за даними The Village,18 нових закладів в Києві було відкрито в квітні, 15 – в травні, ця тенденція тільки набирає обертів).

«Зі збільшенням відключень електроенергії зростає відвідуваність фуд-кортів та операторів, які продають готові страви. Зросла готовність наших партнерів оновлювати застарілі формати, відкривати нові магазини. Інтернет-продажі в частині попереднього замовлення зберігають свою актуальність та позитивну динаміку, — зазначає Директорка департаменту торговельних площ групи компаній Arricano в Україні Олена Швець. — В регіонах у 2024 році підсилився тренд цілеспрямованого, швидкого, завчасно спланованого шопінгу. Збільшилась готовність операторів інвестувати у запуск нових магазинів та відновлення об’єктів, які зазнали пошкоджень. У наші регіональні торговельні центри у Кривому Розі та Запоріжжі заходять нові для об’єктів бренди та відбувається збільшення присутності операторів категорії електроніка, які змінюють локації на більш великі за площею».

Посилюється ще один важливий тренд — торговельні центри стають просторами підтримки й допомоги. «Під час блекаутів ТРЦ підтримує атмосферу життя і надає можливості для підключення до електроживлення для підзарядки гаджетів та роботи, для проведення часу з близькими; організовує сімейні заходи та реалізує освітні й творчі проєкти для дітей, — коментує Директорка департаменту маркетингу групи компаній Arricano в Україні Інна Морозова. — ТРЦ продовжують посилювати свої позиції як важливі об’єкти соціального життя для місцевого ком’юніті та слугують комунікаційним містком між освітніми, медичними, соціальними, комерційними закладами, органами державної влади і споживачами. Остаточно змінився вектор напрямків та типів офлайн заходів. Ключові акценти будь-яких активностей у ТРЦ — діти, допомога армії, підтримка соціальних ініціатив».

Відвідуваність, орендні ставки та вакантність

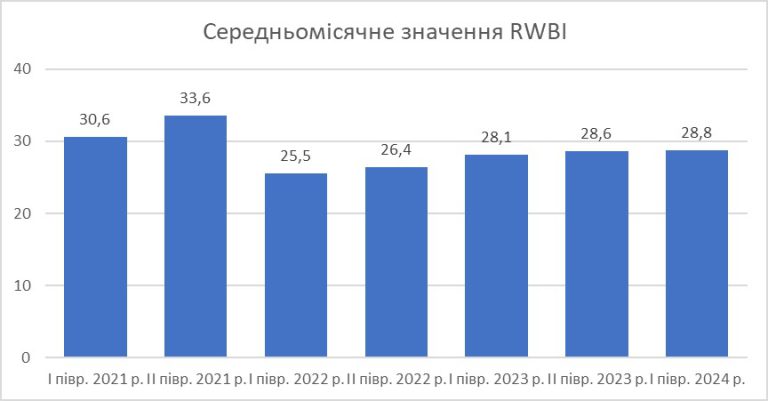

Індекс самопочуття ритейлу поступово покращується, вакантність знижується, а от суттєвих змін щодо відвідуваності поки не спостерігається.

Читайте также: Ринок нерухомості України: виклики війни та перспективи розвитку. Дослідження URE Club

«Ми фіксуємо повільне покращення ситуації при розрахунку Індексу самопочуття ритейлу (RWBI)», — говорить Дмитро Топольськов, голова Дослідницької групи Української Ради Торгових Центрів, керівник дослідницької компанії Ukrainian Research Bureau (URB). — Втім про повернення на довоєнний рівень говорити зарано, особливо враховуючи кількість громадян, що перебувають за кордоном. Зазначимо, що покращення ситуації відбувається попри зростання часу вимушеного простою ТЦ внаслідок повітряних тривог. В першому півріччі 2024 р. цей показник подвоїв значення аналогічного періоду минулого року та сягнув свого максимуму».

Відвідуваність тримається приблизно на рівні середніх показників минулого року. «Після історичного мінімуму в середині 2022 року (291 особа на 1 000 кв. м) спостерігається відновлення відвідуваності, яка на липень 2024 року складає 380 осіб на 1 000 кв. м (окружного формату — 504 особи на 1 000 кв м регіонального формату — 305 осіб). Центри районного формату ( с переважанням товарів повсякденного попиту ) найменше схильні до коливань відвідуваності», — коментує Євгенія Локтіонова.

За даними, які надав Дмитро Топольськов, в першому півріччі 2024 р. відвідуваність ТЦ становила 479 особи в день на 1 000 кв. м GLA, причому для Києва цей показник дорівнює 602 особи, для регіонів – 427.

Аналітики компанії NAI Ukraine наводять наступні показники:

— зниження вакантності до 7,9% — повернення міжнародних груп знизило вакантність, проте «здоровий» відсоток вакантності в ТРЦ та відсутність IKEA «утримує» об’єкти від «0» вакантності. Що стосується вакантності в ТРЦ на заході країни, вона суттєво наближалася до «0», адже внутрішня міграція населення і повернення людей додому створило попит і ритейлери відповіли на нього своєю присутністю;

— пропозиція по Києву складає 1,7 млн кв. м;

— обсяг роздрібної торгівлі (показник 2023 року) дорівнює 49,7$ млрд.

«Середня ставка оренди для ліквідних вакантних лотів знаходиться на рівні 28$ за 1 кв. м, не включаючи ПДВ. Для лотів до 50 кв. м вона становить 40$, для лотів 50-150 кв. м — 26$, для лотів 50-150 кв. м — 21$ та для лотів понад 250 кв. м —15$ за 1 кв. м», — коментує Дмитро Топольськов.

Станом на кінець першого півріччя 2024 на ринок не було введено жодного нового торгового центру, що зберегло загальний обсяг конкурентної пропозиції торгових площ на рівні близько 1,59 млн кв. м, зазначають аналітики CBRE Ukraine. До кінця 2024 року не передбачається введення нових торгових центрів у Києві. Так само не було введено в експлуатацію жодного ТЦ у інших областях України. Однак тенденція до відкриття або планів на потенційне введення в експлуатацію невеликих регіональних торговельних центрів у більш безпечних регіонах країни зберігається. «Відсутність девелопменту безпосередньо пов’язана зі зростанням вартості будівництва та операційних витрат, підвищеними безпековими ризиками, перебоями з енергопостачанням, дефіцитом кваліфікованої робочої сили та обмеженим доступом до боргового фінансування», — пояснюють аналітики .

Нові відкриття під питанням

В другому півріччі 2024 року будуть зберігатися тенденції, які озвучили експерти, суттєвих змін щодо ключових показників не очікується. Загалом поточний рік може стати першим роком від початку повномасштабного вторгнення, коли не буде відкрито жодного професійного ТЦ.

Запуск одного з найочікуваніших проєктів — ТРЦ Ocean Mall — було перенесено на зиму 2024-25, точна дата поки не заявлена.

«Девелопери, як і ритейлери, спостерігають за ситуацією і обережні в кроках, проте зважуючи всі ризики і оцінюючи перспективу, завершують будівництво, — коментує Ганна Корягіна. — Адже механізми, які вже запустили, це великий об’єм комплексу дій: і в частині будівельних робіт, і підписанні договорів з обслуговуючими організаціями, і в частині комерціалізації торговельних площ. Хочу зазначити, що орендарі завзято готуються до відкриття нових локацій».

У зв’язку з прогнозами про відсутність нової пропозиції у 2П 2024 у Києві, очікується, що середня вакантність у найкращих торговельних центрах залишатиметься стабільною або демонструватиме поступове зниження, стверджують аналітики CBRE Ukraine. Прогнозується, що за умови стабілізації валютного курсу та повільного відновлення економіки, орендні ставки залишаться практично незмінними.

В регіонах до кінця 2024-2025 років планується до введення в експлуатацію близько 176 000 кв. м торгових площ, однак експерти не виключають, що дати відкриття нових ТЦ можуть переноситись через блекаути, безпекові ризики, відсутність робочої сили та інші, пов’язані із повномасштабним вторгненням, причини.

Читайте также: Ринок торговельної нерухомості у 2024 році: виклики, адаптація та перспективи